- W tym artykule:

- Jaki jest podział funduszy inwestycyjnych?

- Czym różni się fundusz zamknięty od otwartego?

- Fundusze inwestycyjne zamknięte publiczne i niepubliczne

- Kto i kiedy może inwestować w fundusze inwestycyjne zamknięte?

- W co inwestują fundusze zamknięte?

- Ile trzeba zainwestować w fundusz inwestycyjny zamknięty?

- Jak wygląda nabycie certyfikatów inwestycyjnych?

- Czy fundusz inwestycyjny zamknięty może zbankrutować?

Jaki jest podział funduszy inwestycyjnych?

Fundusz inwestycyjny jest formą zbiorowego inwestowania, która polega na lokowaniu środków pieniężnych jego uczestników przez wyspecjalizowaną instytucję finansową - towarzystwo funduszy inwestycyjnych. Wpłaty są przeliczane są na jednostki uczestnictwa lub certyfikaty inwestycyjne, wyrażające udział inwestorów w majątku funduszu. Fundusze inwestycyjne mają osobowość prawną a ich działalność reguluje Ustawa z dnia 27 maja 2004 r. o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi.

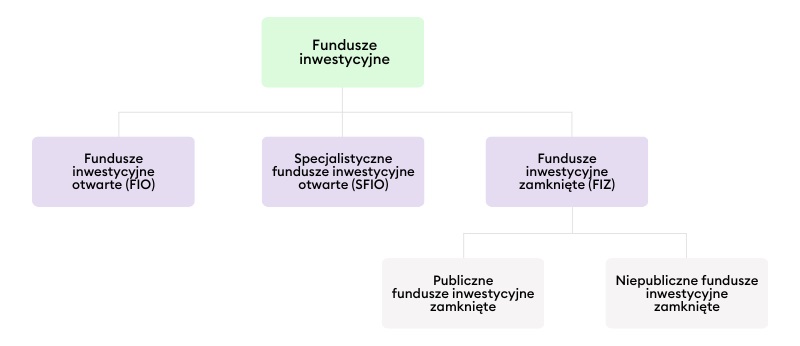

Fundusze inwestycyjne mogą zostać utworzone jako:

- fundusze inwestycyjne otwarte (FIO), spełniające wymagania dyrektywy UCITS (są zharmonizowane z prawem unijnym).

- specjalistyczne fundusze inwestycyjne otwarte (SFIO),

- fundusze inwestycyjne zamknięte (FIZ).

Więcej na ten temat przeczytasz tutaj:

Specjalistyczne Fundusze Inwestycyjne Otwarte (SFIO) i Fundusze Inwestycyjne Zamknięte (FIZ) nie spełniają wymogów dyrektywy UCITS, natomiast są uznawane za alternatywne fundusze inwestycyjne (AFI).

Fundusz inwestycyjny otwarty to idealna opcja dla osób, które chcą korzystać z różnorodnych instrumentów, czas trwania inwestycji zależy od strategii oraz horyzontu inwestycyjnego uczestnika funduszu. Inwestorzy w zależności od swoich celów i preferencji mogą zdecydować się na inwestycje krótkoterminowe i długoterminowe.

Specjalistyczny fundusz inwestycyjny otwarty (SFIO) jest hybrydą funduszu otwartego (FIO) i zamkniętego (FIZ). SFIO ma większą swobodę w tworzeniu polityki inwestycyjnej niż fundusz otwarty, może ograniczyć krąg inwestorów oraz określać, w jakich warunkach uczestnik może żądać odkupienia jednostek uczestnictwa.

Fundusz inwestycyjny zamknięty emituje certyfikaty inwestycyjne posiadające status papierów wartościowych. Może występować jako publiczny lub niepubliczny fundusz inwestycyjny zamknięty.

Rodzaje funduszy inwestycyjnych

Czym różni się fundusz zamknięty od otwartego?

W przypadku funduszu otwartego mamy jednostki uczestnictwa, które nie mogą być przedmiotem obrotu, ale podlegają dziedziczeniu. Tytułami uczestnictwa w funduszu zamkniętym są certyfikaty inwestycyjne. W przeciwieństwie do jednostek są papierami wartościowymi, są niepodzielne i są przedmiotem wtórnego obrotu.

Fundusz inwestycyjny zamknięty dokonuje wyceny aktywów i przelicza je na wartość certyfikatu inwestycyjnego, a fundusz inwestycyjny otwarty - na wartość jednostki uczestnictwa.

W przypadku funduszy otwartych z reguły wyceny tytułów uczestnictwa publikowane są w każdym dniu roboczym (w niewielu przypadkach rzadziej, maksymalnie raz w tygodniu). W przypadku FIZ-ów natomiast pojawiają się one w większych odstępach czasu, zgodnie z częstotliwością określoną w statucie, np. raz w miesiącu, ale nie rzadziej niż raz na kwartał.

Na KupFundusz.pl możesz inwestować bez prowizji w ponad 400 krajowych i luksemburskich funduszy inwestycyjnych z 21 TFI!Ponad 400 funduszy inwestycyjnych bez prowizji!

Fundusze inwestycyjne zamknięte publiczne i niepubliczne

Fundusze inwestycyjne zamknięte mogą przyjąć jedną z dwóch form:

- publiczne,

- niepubliczne.

Na rynku funkcjonuje więcej funduszy niepublicznych.

Fundusze inwestycyjne zamknięte niepubliczne są łatwiejsze w tworzeniu (na jego utworzenie nie jest wymagane zezwolenie Komisji Nadzoru Finansowego - KNF). FIZ-y niepubliczne emitują wyłącznie certyfikaty inwestycyjne, które nie są oferowane w drodze oferty publicznej, ani dopuszczone do obrotu na rynku regulowanym, ani wprowadzone do alternatywnego systemu obrotu. Są dostępne dla węższego grona odbiorców – ofertę nabycia certyfikatów można kierować do maksymalnie 149 podmiotów.

W przypadku NFIZ możliwość zakupu certyfikatów na rynku wtórnym istnieje jedynie poza obrotem giełdowym. Fundusze niepubliczne mogą zostać przekształcone w publiczne poprzez zmianę statutu i otrzymanie zezwolenia KNF.

Fundusze zamknięte publiczne mogą kierować ofertę nabycia certyfikatów do szerokiego grona inwestorów. Do ich utworzenia potrzebna jest zgoda KNF. Ich certyfikaty mogą być przedmiotem oferty publicznej lub dopuszczenia do obrotu na rynku regulowanym, lub wprowadzenia do alternatywnego systemu obrotu, jeżeli statut funduszu tak stanowi.

Publiczny FIZ może zostać utworzony wyłącznie na podstawie zezwolenia KNF, które jest równoznaczne z zatwierdzeniem dokumentu ofertowego funduszu w postaci prospektu emisyjnego lub memorandum informacyjnego. Taki fundusz jest obowiązany do złożenia wniosku o dopuszczenie każdej emisji certyfikatów inwestycyjnych do obrotu na rynku regulowanym lub o wprowadzenie ich do alternatywnego systemu obrotu.

Kto i kiedy może inwestować w fundusze inwestycyjne zamknięte?

O ile w przypadku funduszy inwestycyjnych otwartych kupno i sprzedaż jednostek możliwe są w każdym momencie, to z funduszami inwestycyjnymi zamkniętymi jest to nieco bardziej skomplikowane:

- certyfikaty inwestycyjne można nabyć wyłącznie w okresie subskrypcji tytułów uczestnictwa, a sprzedać tylko w z góry ustalonych okresach wykupu;

- liczba emitowanych certyfikatów jest ograniczona, co wiąże się również z ograniczeniem liczby uczestników.

W przypadku FIZ-ów publicznych certyfikaty inwestycyjne mogą być notowane na giełdzie, co umożliwia zawieranie transakcji również poza okresami wskazanymi przez towarzystwo funduszy inwestycyjnych. W tym celu wymagane jest posiadanie rachunku maklerskiego. Warto pamiętać, że giełdowa wycena certyfikatów inwestycyjnych może różnić się od księgowej wyceny.

O tym, kto może być uczestnikiem FIZ, określa statut funduszu.

W co inwestują fundusze zamknięte?

Fundusze inwestycyjne zamknięte mają z reguły większą elastyczność w konstrukcji portfela od funduszy otwartych. Mogą inwestować w bardziej ryzykowne oraz mniej płynne aktywa np. akcje lub obligacje spółek niepublicznych, wierzytelności czy w udziały spółek z ograniczoną odpowiedzialnością.

Mają także mniejsze ograniczenia dotyczące limitów inwestycyjnych niż w funduszach otwartych. Większe możliwości zysku nierozerwalnie wiążą się z wyższym ryzykiem.

Ile trzeba zainwestować w fundusz inwestycyjny zamknięty?

Z punktu widzenia inwestora jedną z kluczowych różnic pomiędzy funduszami otwartymi i zamkniętymi jest minimalna kwota potrzebna do rozpoczęcia inwestycji. W te pierwsze można zainwestować, mając nawet jedynie 50 zł. Wysokość minimalnej pierwszej wpłaty jest określona osobno dla każdego funduszu.

W przypadku funduszy inwestycyjnych zamkniętych zazwyczaj minimalna kwota inwestycji jest wyższa, rzadko niższa niż 10 tys. zł, a często wynosi równowartość 40 tys. EUR.

Jak wygląda nabycie certyfikatów inwestycyjnych?

Certyfikaty inwestycyjne często emitowane są tylko w procesie tworzenia danego FIZ. Kolejne emisje występują zwykle w znacznych odstępach czasu.

Certyfikaty inwestycyjne publicznego FIZ mogą być oferowane wyłącznie za pośrednictwem firmy inwestycyjnej. Prospekt emisyjny musi być zatwierdzony przez KNF.

Certyfikaty inwestycyjne niepublicznego FIZ mogą być oferowane bezpośrednio przez prowadzące zapisy TFI lub za pośrednictwem firmy inwestycyjnej, banku z siedzibą na terytorium Polski lub polskiego oddziału banku z innego państwa UE, uprawnionych do wykonywania działalności w zakresie oferowania instrumentów finansowych. Dokumentem ofertowym są warunki emisji certyfikatów inwestycyjnych.

- Celem nabycia certyfikatów inwestycyjnych objętych zapisem, należy dokonać na rachunek funduszu (w przypadku pierwszej emisji – na rachunek TFI) pełnej wpłaty, obejmującej zarówno cenę emisyjną certyfikatów, jak również należne opłaty manipulacyjne.

- Wysokość wpłat, które fundusz musi zebrać w ramach prowadzonych zapisów, aby dana emisja certyfikatów inwestycyjnych doszła do skutku, jest określona w statucie funduszu. W przypadku pierwszej emisji certyfikatów inwestycyjnych publicznego FIZ łączna wysokość wpłat nie może być niższa niż 4 mln zł. Wartość pojedynczego zapisu na certyfikaty inwestycyjne wynika z postanowień statutu funduszu.

- Ograniczeniem dla osób fizycznych, zamierzających inwestować w certyfikaty inwestycyjne niepublicznego FIZ, jest wymóg, aby dokonały jednorazowo zapisu na certyfikaty o wartości nie mniejszej niż równowartość 40 tys. euro.

Czy fundusz inwestycyjny zamknięty może zbankrutować?

Fundusz inwestycyjny zamknięty nie może zbankrutować, gdyż podobnie jak fundusz otwarty posiada osobowość prawną. To oznacza, że ma rozdzielność majątkową z zarządzającym nim towarzystwem funduszy inwestycyjnych.

W przypadku upadłości TFI majątek funduszu nie zostanie włączony do masy upadłościowej firmy.

Więcej na ten temat przeczytasz tutaj:

Podejmując decyzje inwestycyjne, warto rozważyć zarówno lokowanie kapitału w funduszach inwestycyjnych otwartych, jak i zamkniętych. Obie formy mają swoje zalety, ale także szereg istotnych cech, które mogą spowodować, że nie są one dla nas odpowiednie.

KupFundusz.pl

KupFundusz.pl