- W tym artykule:

- Co to jest podatek Belki?

- Ile wynosi podatek Belki?

- Jak rozliczyć podatek Belki?

- Rozliczenie podatku a kompensacja zysków i strat

- Jak nie płacić podatku Belki?

Co to jest podatek Belki?

Podatek Belki to potoczna nazwa podatku od dochodów kapitałowych.

Do produktów finansowych objętych podatkiem Belki należą min.:

- oszczędności zgromadzone na lokacie bankowej i koncie oszczędnościowym,

- fundusze inwestycyjne,

- obligacje skarbowe detaliczne,

- papiery wartościowe notowane na giełdach (akcje, obligacje, dywidendy, kontrakty terminowe, fundusze ETF).

Nazwa "podatek Belki" pochodzi od nazwiska jego pomysłodawcy prof. Marka Belki (ówczesnego ministra finansów).

Podatek Belki został wprowadzony w 2002 roku „tymczasowo” w celu podreperowania budżetu państwa. Początkowo dotyczył jedynie depozytów bankowych, kont oszczędnościowych i lokat bankowych, jednak już w 2004 roku objął wszystkie zyski kapitałowe, w tym także z papierów wartościowych czy funduszy inwestycyjnych.

Regulacje dotyczące naliczania podatku od zysków kapitałowych znalazły się w art. 30a i 30b Ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych.

Ile wynosi podatek Belki?

Każdy podatnik, który pomnoży swoje oszczędności lub zarobi na inwestycjach, musi się liczyć z obowiązkiem podatkowym wobec urzędu skarbowego.

Obowiązek podatkowy powstaje w momencie uzyskania przychodu z inwestycji czy z oszczędności. Podatkowi Belki podlega cały zarobek, jaki wypracował dla nas zgromadzony kapitał (sam kapitał nie jest objęty podatkiem Belki).

Przykład. Jeżeli w wyniku zainwestowania 10 tys. złotych zarobimy dodatkowe 1000 złotych, podatek Belki zostanie odprowadzony tylko od kwoty zysku (1000 zł), a nie od pełnych 11 tys. złotych.

Ponieważ stawka podatku od zysków kapitałowych wynosi 19% i nie ma kwoty wolnej od podatku, zapłacimy fiskusowi 190 zł, a zysk kapitałowy netto wyniesie w tym wypadku 810 złotych.

Jak rozliczyć podatek Belki?

W zależności od sposobu inwestowania lub oszczędzania możemy wypłacić zysk, który już będzie pomniejszony o wartość podatku Belki, albo musimy samodzielnie go rozliczyć w urzędzie skarbowym.

W niektórych przypadkach podatek Belki płaci za nas instytucja finansowa lub spółka i jest on odprowadzany automatycznie. Wówczas nie trzeba go uwzględniać w zeznaniach podatkowych.

Instytucje finansowe, które mogą same odprowadzać podatek Belki:

- bank w przypadku lokaty terminowej lub oprocentowanego konta;

- ministerstwo finansów w przypadku obligacji skarbowych detalicznych (oszczędnościowych);

- spółka, której akcje posiadamy – przy wypłacie dywidendy.

Inwestując na KupFundusz.pl nie płacisz opłat dystrybucyjnych. Zawsze!😊 Dzięki temu możesz zarabiać więcej na swojej inwestycji.Zero prowizji przy inwestowaniu w fundusze

Podatek Belki od lokat bankowych i obligacji skarbowych

Wybierając konto oszczędnościowe czy lokując środki na lokatach bankowych i w obligacjach skarbowych, podatek Belki jest potrącany w momencie zwrotu na konto zainwestowanych środków przez bank czy Skarb Państwa.

Jeśli kapitalizacja odsetek następuje na koniec całego okresu trwania lokaty/ życia obligacji, to wtedy jednorazowo otrzymany zwrot kapitału wraz z zyskiem jest już po odliczeniu podatku Belki. Jeśli odsetki są wypłacane w transzach, podatek pobierany jest od każdej z nich.

Podatek Belki w funduszach inwestycyjnych

W przypadku podatku Belki od funduszy inwestycyjnych inwestor po umorzeniu jednostek uczestnictwa otrzymuje od TFI kwotę brutto, czyli bez odliczenia podatku.

Fundusze nie potrącają zryczałtowanego podatku od dochodów kapitałowych przy wypłacie (odkupieniu bądź konwersji) środków osobom fizycznym.

Zmiana w sposobie rozliczania podatku Belki od funduszy inwestycyjnych nastąpiła od 2024 roku. Wcześniej fundusze inwestycyjne rozliczały podatek za inwestora.

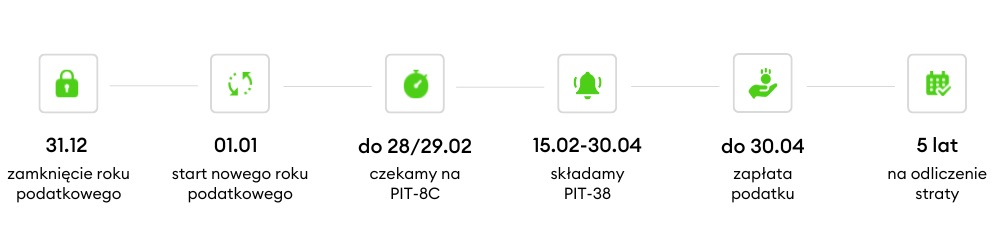

PIT-8C - do kiedy rozliczamy podatek?

Po zakończonym roku podatkowym fundusz wystawia PIT-8C każdemu inwestorowi, który dokonał transakcji sprzedaży lub konwersji. Dokument jest przesyłany zarówno do właściwego urzędu skarbowego (do końca stycznia kolejnego roku), jak i do samego inwestora – do końca lutego kolejnego roku. Ta informacja powinna się znaleźć także na profilu inwestora na platformie Twój e-PIT.

Inwestorzy muszą samodzielnie złożyć zeznanie na formularzu PIT-38 oraz samodzielnie odprowadzić podatek. PIT-38 należy złożyć do urzędu skarbowego do końca kwietnia roku następnego po uzyskaniu należności od funduszu. Do tego samego dnia należy również zapłacić podatek na konto urzędu.

Dzięki samodzielnemu rozliczeniu podatku Belki inwestorzy zyskują możliwość kompensacji zysków i strat z funduszy oraz innych instrumentów finansowych.

Więcej na ten temat przeczytasz tutaj:

Podatek od zysków kapitałowych w funduszach zagranicznych

Na polskim rynku dostępne są nie tylko fundusze oferowane przez polskie TFI, ale także fundusze zagraniczne, tzw. luksemburskie. Dochody z nich podatnik musi obliczyć, a następnie rozliczyć sam.

W praktyce fundusze luksemburskie dostępne na platformie KupFundusz.pl oferowane przez firmy Franklin Templeton i Schroders wysyłają poprzez agenta transferowego podstawę do takiego rozliczenia (odpowiednik PIT-8C). Jest w nim wyliczona kwota zysku, przewalutowana na PLN. Firmy te nie mają jednak takiego obowiązku.

Więcej na ten temat przeczytasz tutaj:

Podatek Belki od papierów notowanych na giełdzie papierów wartościowych

Zyski kapitałowe uzyskane dzięki operacjom giełdowym (sprzedaż akcji, obligacji notowanych na giełdzie, kontraktów terminowych, ETF) podatnik rozlicza i odprowadza samodzielnie.

Podobnie jak w funduszach inwestycyjnych, po zakończeniu roku podatkowego biuro maklerskie wysyła do inwestora wypełnioną deklarację PIT-8C, a wynikające z niej dochody powinny zostać wykazane w rocznym sprawozdaniu PIT (formularz PIT-38).

19-proc. podatek Belki musimy wówczas odprowadzić na konto w urzędzie skarbowym za rok, w którym otrzymaliśmy nasz zarobek, niezależnie od należnego nam zwrotu z podatku z tytułu ulg w rozliczeniu przychodu z pracy.

Rozliczenie podatku a kompensacja zysków i strat

Od 2024 roku istnieje możliwość kompensacji zysków i strat pomiędzy funduszami, ale też pomiędzy różnymi rodzajami papierów wartościowych, z rynkiem walutowym włącznie. Dochody i straty z różnych form inwestowania można skompensować po raz pierwszy w 2025 roku, rozliczając podatek za rok 2024.

Z czym można kompensować zyski i straty?

W przypadku poniesienia straty na inwestycjach, podatnik może je uwzględnić w rozliczeniu podatku Belki w ciągu kolejnych pięciu lat.

Przykład. W 2022 roku inwestor, lokując kapitał na giełdzie lub w funduszach inwestycyjnych, stracił 10 tys. złotych. W latach 2023 r. i 2024 r. zarobił po 6 tys. złotych.

Dzięki temu nie zapłaci podatku Belki za 2023 rok (PIT-38 musi rozliczyć) i jeszcze będzie mógł skompensować pozostałe 4 tys. zł w kolejnym roku podatkowym. Zapłaci wówczas podatek Belki tylko od pozostałej kwoty zysku, czyli od 2 tys. złotych.

Na KupFundusz.pl możesz inwestować bez prowizji w ponad 400 krajowych i luksemburskich funduszy inwestycyjnych z 21 TFI!Ponad 400 funduszy inwestycyjnych bez prowizji!

Jak nie płacić podatku Belki?

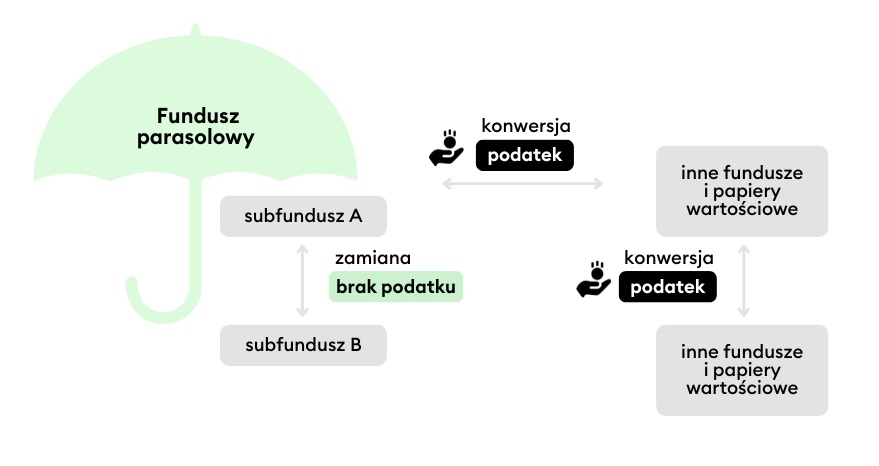

Podatek Belki a fundusze parasolowe

Przy wyborze funduszy np. na KupFundusz.pl warto zwrócić szczególną uwagę na to, czy są one częścią funduszu parasolowego.

Fundusz parasolowy to rodzaj funduszu inwestycyjnego, który zawiera w sobie kilka subfunduszy inwestujących w różne rodzaje instrumentów finansowych, np. subfundusz akcji, subfundusz obligacji, etc.

- Jeśli inwestor kupuje jednostki uczestnictwa funduszu niewchodzącego w skład funduszu parasolowego, po czym chce zmienić inwestycję na inny fundusz, musi najpierw sprzedać już posiadane jednostki uczestnictwa (od zysku trzeba zapłacić podatek Belki) i zainwestować wypłacone pieniądze w nowy fundusz.

- Jeśli natomiast obydwa fundusze – stary i nowy – należą do tego samego funduszu parasolowego, może przenieść środki z jednego do drugiego, nie realizując zysku, a więc i nie płacąc z tego tytułu podatku Belki.

Podatek Belki a fundusze parasolowe

W Polsce większość TFI oferuje fundusze parasolowe – mają je wszystkie towarzystwa oferujące otwarte fundusze inwestycyjne.

Liczba funduszy parasolowych waha się w zależności od firmy od jednego do czterech (np. Pekao TFI, TFI Allianz), a liczba subfunduszy w poszczególnych funduszach parasolowych od dwóch do przeszło 20.

Im szersza oferta, tym większa możliwość zmiany funduszu i większy wybór aktywów, na który można mieć ekspozycję. Rekordzistą jest tu PKO Parasolowy FIO, w skład którego wchodzą 23 fundusze (20 jest dostępnych na KupFundusz.pl), zarówno akcyjne, obligacyjne, surowcowe, jak i mieszane, z ekspozycją na różne rynki i sektory działalności.

Więcej na ten temat przeczytasz tutaj:

Podatek Belki w produktach emerytalnych

Na polskim rynku są dostępne także inne produkty finansowe, które dają możliwość uniknięcia podatku Belki.

Ustawodawca, żeby zachęcić do oszczędzania na emeryturę, wyłączył spod podatku Belki produkty oferowane w ramach III filaru emerytalnego:

- Indywidualne Konto Emerytalne (IKE),

- Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE),

- Pracownicze Plany Kapitałowe (PPK),

- Pracownicze Programy Emerytalne (PPE).

Wprost zwolnione z konieczności płacenia podatku od zysków kapitałowych są środki wpłacane na IKE. Warunkiem jest niewypłacenie tych środków do 60. roku życia. Jeśli sięgniemy po nie po osiągnięciu tego wieku, podatku Belki nie zapłacimy.

Korzyści podatkowe z IKZE możemy osiągać na bieżąco, odliczając wpłaty do IKZE od dochodu w ramach rocznego rozliczenia PIT. Należy jednak wpłacać pieniądze przez co najmniej 5 lat i wypłacić je dopiero po ukończeniu 65. roku życia. Wówczas zamiast podatku Belki zapłacimy zryczałtowany 10-proc. podatek od zgromadzonej kwoty.

KupFundusz.pl

KupFundusz.pl