- W tym artykule:

- Co to jest poduszka finansowa?

- Dlaczego warto mieć zabezpieczenie finansowe?

- Cechy dobrej poduszki finansowej

- Gdzie oszczędzać na poduszkę finansową?

- Najlepsze fundusze do poduszki finansowej

- Korzyści podatkowe w poduszce finansowej

Co to jest poduszka finansowa?

Inne określenia poduszki finansowej to:

- finansowa poduszka bezpieczeństwa,

- fundusz awaryjny,

- poduszka płynnościowa,

- bufor bezpieczeństwa finansowego,

- środki płynne,

- bezpieczny fundusz,

- pieniądze na czarną godzinę.

Dlaczego warto mieć zabezpieczenie finansowe?

Poduszka finansowa jest formą zabezpieczenia finansowego, która przede wszystkim ma nas chronić przed dramatycznym obniżeniem komfortu życia, pokryć nieprzewidziane wydatki lub przejściowo zastąpić utracone regularne zarobki. Ma ona dać nam poczucie bezpieczeństwa. Życie jest nieprzewidywalne, więc finansową poduszkę bezpieczeństwa powinien mieć każdy - tak na wszelki wypadek.

Posiadanie zabezpieczenia finansowego sprawia, że:

- nie musimy spieniężać mniej płynnych długo- i średnioterminowych inwestycji (np. nieruchomości),

- rezygnować z inwestycji o podwyższonym ryzyku (np. sprzedawać akcji lub funduszy akcyjnych) w niedogodnym momencie (np. po silnej bessie).

- zyskujemy poczucie bezpieczeństwa i możemy ustabilizować nasze codzienne życie.

Więcej na ten temat przeczytasz tutaj:

Cechy dobrej poduszki finansowej

- Powinna mieć odpowiednią wartość, zależną od naszych miesięcznych stałych wydatków i od rodzaju oraz wartości zgromadzonego kapitału i innych składników majątku.

- Musi być płynna – inaczej nie byłaby funduszem awaryjnym.

- Powinna być bezpieczna.

- Powinna być również dochodowa.

Ile powinna wynosić poduszka finansowa?

Nie ma jednego sposobu na określenie kwoty, jaką powinniśmy zgromadzić w postaci poduszki finansowej. Odkładanie pieniędzy zawsze trzeba dopasować do swoich potrzeb i możliwości.

Idealną sytuację stanowi posiadanie oszczędności, które pozwalają przeżyć przez rok, czyli należy odłożyć kwotę odpowiadającą 12-krotności miesięcznych wydatków. Ten czas zwykle pozwala na znalezienie nowego zatrudnienia.

Im zabezpieczenie finansowe jest większe, tym większy komfort psychiczny zapewnia. Jednak zbyt duża kwota ulokowana w bezpiecznej poduszce finansowej to też błąd. Oszczędności w niej zgromadzone, powinny być lokowane bezpiecznie, a to oznacza, że nie przyniosą wysokich zysków, takich jak bardziej ryzykowne i długoterminowe inwestycje, np. akcje czy nieruchomości.

Wielkość poduszki może zależeć od rodzaju innych składników naszego majątku. Jeśli posiadamy stosunkowo duże inwestycje w płynnych instrumentach (nawet akcjach), poduszka nie musi być aż tak duża. Jeśli jednak, poza poduszką mamy majątek o niskiej płynności (np. nieruchomości lub dzieła sztuki), to wówczas fundusz awaryjny powinien być większy.

Zastanawiasz się co zrobić z pieniędzmi w związku z inflacją? Chcesz rozpocząć inwestowanie, ale nie wiesz jak się do tego zabrać? Wybierz “Portfel Funduszy na Start”!Załóż swój pierwszy portfel inwestycyjny

Płynność

Czy zgromadzone w poduszce finansowej środki są nam potrzebne w chwili (w tym samym dniu), kiedy dowiadujemy się o nadzwyczajnych wydatkach lub utracie regularnych zarobków? Raczej nie. Poza wyjątkowymi sytuacjami (wypadek, pożar miejsca zamieszkania), czas kiedy musimy uruchomić oszczędności wynosi zazwyczaj kilka dni lub tygodni.

Jeśli powodem uruchomienia poduszki jest utrata pracy, jej wykorzystanie rozłożone będzie nawet na miesiące. Ten fakt jest ważny, gdyż pozwala nam lepiej gospodarować zgromadzonymi środkami. Nie musimy więc trzymać oszczędności na nisko lub w ogóle nieoprocentowanych rachunkach bankowych, tylko lokować je bezpiecznie, ale w sposób znacznie bardziej dochodowy.

Bezpieczeństwo

Poduszka finansowa nie ma prawa istotnie zmniejszyć swojej wartości w okresie jej funkcjonowania, co oznacza maksymalny dopuszczalny spadek wartości o 2-3% w okresie do 1 roku. Taki poziom nie obniży istotnie naszego zabezpieczenia, ale za to pozwoli zainwestować środki w instrumenty finansowe pozwalające zarabiać więcej niż na najlepszych lokatach bankowych.

Bezpieczeństwo jest najważniejsze, ale należy zachowywać zdrowy rozsądek i pozwalać środkom zgromadzonym w poduszce finansowej zarabiać i walczyć z inflacją o zachowanie realnej wartości.

Dochodowość

Dochodowość nie jest najważniejsza dla poduszki finansowej, tylko bezpieczeństwo finansowe. Ale dlaczego rezygnować z nawet niewielkich zysków i trzymać środki na nisko lub w ogóle nie oprocentowanych rachunkach w banku? A jeśli nawet gonimy za najwyżej oprocentowanymi lokatami, skacząc z banku do banku, to i tak nagła potrzeba skorzystania z oszczędności wymusi zerwanie całej kwoty lokaty i utratę narosłych odsetek (nawet jeśli potrzebujemy tylko części odłożonych pieniędzy).

Z tych powodów poduszkę finansową powinniśmy lokować w bardziej dochodowych i jednocześnie płynnych instrumentach finansowych, innych niż rachunki i lokaty bankowe.

Gdzie oszczędzać na poduszkę finansową?

Zbudowanie poduszki finansowej to nie wszystko. Trzeba znaleźć odpowiednie miejsce, żeby ją ulokować. Do wyboru mamy:

- rachunek oszczędnościowy lub bieżący w banku,

- lokatę bankową,

- obligacje skarbowe,

- fundusze obligacji krótkoterminowych.

Bankowy rachunek bieżący lub oszczędnościowy

Rachunek bankowy to najprostsza, ale i najmniej dochodowa forma gromadzenia i przechowywania oszczędności. Największą zaletą tego rozwiązania jest natychmiastowa dostępność środków. A największe wady to: bardzo niska dochodowość, utrata realnej wartości z powodu inflacji oraz podatki, pobierane z dużą częstotliwością od każdej kwoty zysku.

Lokata bankowa

Lokaty bankowe to również proste rozwiązanie. Ich zaletą jest lepsza dochodowość w porównaniu z rachunkiem bieżącym. Do wad zaliczymy niskie zyski, zaangażowanie w poszukiwanie atrakcyjnych lokat, koszty prowadzenia rachunków w bankach oraz utrata odsetek w przypadku zerwania lokaty. Wadą jest również płacenie podatku od zysku po zakończeniu każdej lokaty, przez co na następnej lokacie lokujemy kwotę pomniejszoną o zapłacony podatek.

Obligacje skarbowe

Detaliczne obligacje skarbowe można kupować w biurach maklerskich PKO BP oraz Pekao SA. Po nabyciu można trzymać je do wykupu lub odsprzedać je tym samym bankom, jednak nie wcześniej niż 7 dni kalendarzowych po zakupie i nie później niż 20 dni kalendarzowych przed terminem ich wykupu.

Specyfiką oferty skarbowych obligacji detalicznych jest to, że każdego miesiąca Ministerstwo Finansów ogłasza listę obligacji dostępnych dla inwestorów oraz warunki ich oprocentowania. Zmiany w oprocentowaniu obligacji występują głównie wtedy, kiedy Rada Polityki Pieniężnej zmienia stopy procentowe NBP. Zazwyczaj, gdy stopy NBP rosną, rośnie również atrakcyjność obligacji, gdy stopy spadają oprocentowanie obligacji, po pewnym czasie też spada.

Obligacje detaliczne emitowane są na różne okresy, ich oprocentowanie może być stałe lub zmienne (zależne od stóp procentowych NBP lub od poziomu inflacji). Aby je nabyć nie trzeba posiadać rachunku maklerskiego. Nie ma również żadnej prowizji za ich nabycie.

W przypadku sprzedaży obligacji przed końcem ich życia (przedstawienie do wcześniejszego wykupu przez Skarb Państwa), należy uiścić opłatę za wcześniejszy wykup. Opłata ta wynosi od 0,5% do 2% wartości nominalnej obligacji.

Obligacje detaliczne są bardziej dochodowym instrumentem finansowym niż lokaty bankowe, szczególnie, gdy trzymamy je do wykupu. Przy wcześniejszej sprzedaży, pobierane prowizje mocno ograniczają zyskowność tej formy lokaty.

Fundusze obligacji krótkoterminowych

Fundusze obligacji krótkoterminowych znakomicie nadają się do przechowywania i inwestowania kapitału z poduszki finansowej. Ich cechy charakterystyczne to:

- Niskie koszty zarządzania - dzięki którym łatwiej jest funduszowi osiągać dobre wyniki, a zarządzający nie musi inwestować tak ryzykownie, jak jego konkurenci z wyższymi kosztami. W efekcie, ryzyko zmienności wyników takiego funduszu jest niższe, a fundusz uważany jest za bardziej bezpieczny.

- Niska zmienność wartości jednostki, na co główny wpływ ma polityka inwestycyjna funduszu, czyli instrumenty, w które lokuje środki fundusz. Najniższą zmienność mają fundusze, które inwestują w krótkoterminowe obligacje o zmiennym i stałym oprocentowaniu. Najbardziej zmienne, czyli najbardziej ryzykowne są fundusze inwestujące w akcje.

- Lokowanie środków w obligacje najbardziej wiarygodnych emitentów (głównie Skarb Państwa).

Wady funduszy obligacji krótkoterminowych

- W porównaniu z lokatami i obligacjami detalicznymi wyceny funduszy są bardziej zmienne, co oznacza, że lepsze okresy przeplatają się z gorszymi. Zdarza się, że ich wyniki mogą przejściowo być również ujemne.

- Wadą są również koszty zarządzania, które pobiera TFI za zarządzanie funduszem. Koszty te są już jednak uwzględnione w prezentowanych wynikach funduszy i nie należy ich doliczać do publikowanych wycen.

Zalety funduszy obligacji krótkoterminowych

- W dłuższych terminach zarabiają więcej niż lokaty bankowe.

- Na platformie KupFundusz.pl są dostępne bez żadnych prowizji.

- Dopóki nie nastąpi sprzedaż funduszu nie trzeba płacić podatku Belki, czyli cały czas pracuje 100% naszego kapitału. W ekstremalnych przypadkach można nie zapłacić podatku nawet przez kilkadziesiąt lat.

- Od 2024 roku można kompensować zyski z funduszy ze stratami z innych inwestycji, czego nie dają inne tzw. bezpieczne instrumenty (lokaty bankowe, obligacje).

Najlepsze fundusze do poduszki finansowej

Wśród polskich funduszy obligacji dostępnych na KupFundusz.pl jest kilka, których konserwatywna polityka inwestycyjna oraz niskie koszty zarządzania sprawiają, że warto je wziąć pod uwagę przy tworzeniu poduszki finansowej.

Te fundusze inwestują głównie w krótkoterminowe obligacje o stałym i zmiennym oprocentowaniu.

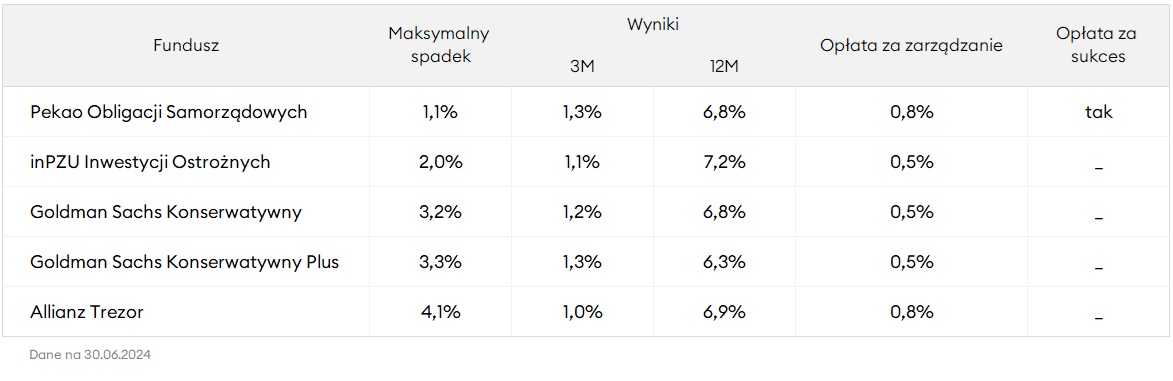

Fundusze o najniższym historycznym ryzyku mierzonym maksymalnym obsunięciem kapitału i niskich kosztach zarządzania

Maksymalny spadek w tabeli oznacza spadek ceny jednostki funduszu od najwyższego do najniższego w historii poziomu, który zaobserwowano w najgorszym dla polskich obligacji okresie, wielkiej bessy w latach 2021-2022. Przedstawione fundusze odnotowały w tym okresie spadki w przedziale 1%-4,4%. Mimo strat, ich zachowanie należy uznać za znakomite, gdyż inne bardziej agresywne fundusze obligacji straciły w tym okresie nawet ponad 20%.

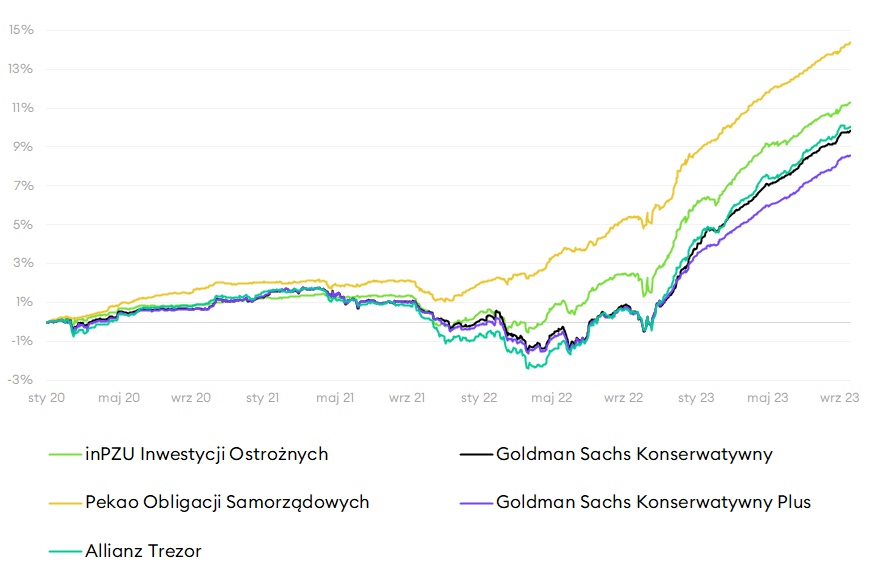

Zachowanie funduszy w trakcie i tuż po okresie bessy w latach 2021-2022

Więcej na ten temat przeczytasz tutaj:

Korzyści podatkowe w poduszce finansowej

Od 2024 roku obowiązują nowe przepisy podatkowe dotyczące opodatkowania zysków kapitałowych ze sprzedaży funduszy inwestycyjnych. Obecnie to inwestorzy muszą samodzielnie rozliczać się z fiskusem (wystarczy zaakceptować wystawiony przez Urząd Skarbowy PIT-38, zawierający saldo zysków i strat z inwestycji w danym roku). W zamian otrzymali korzyść, która istotnie zwiększyła efektywność wszystkich inwestycji. Zyski i straty z inwestycji w fundusze można kompensować ze sobą, a także z zyskami i stratami osiągniętymi na handlu innymi instrumentami finansowymi (przede wszystkim akcjami).

Dlaczego to taka ważna zmiana?

Do tej pory zyski z inwestycji bezpiecznych, takich jak lokaty, obligacje i fundusze dłużne były opodatkowane nawet, gdy na akcjach lub innych ryzykownych inwestycjach traciliśmy. Po zmianie przepisów zyski z lokat i obligacji trzymanych do wykupu nadal – bez zmian będą opodatkowane i nie będzie ich można łączyć ze stratami z innych inwestycji. Inaczej będzie z funduszami. Zyski z funduszy obligacji można łączyć ze stratami z innych ryzykownych instrumentów (głównie z akcji i funduszy akcyjnych) i dzięki temu płacić mniejsze podatki.

KupFundusz.pl

KupFundusz.pl