|ABC Inwestowania | Szacowany czas czytania artykułu: 13 minut

Prosty Portfel na start to rozwiązanie oparte na funduszach inwestycyjnych dostępnych na KupFundusz.pl, które umożliwia, choć nie gwarantuje osiągania wyników lepszych niż standardowe lokaty bankowe.

Prosty Portfel jest złożony z najmniej ryzykownych, dostępnych na KupFundusz.pl funduszy obligacji. Dzięki temu poziom ryzyka jakie wiąże się z inwestowaniem w fundusze inwestycyjne, z których składa się Prosty Portfel, jest niski i mogą go zaakceptować nawet konserwatywni inwestorzy.

Należy pamiętać, że oczekiwania inwestorów są bardzo różne i nie zawsze najbardziej bezpieczne fundusze inwestycyjne, z których jest zbudowany Prosty Portfel mogą odpowiadać ich potrzebom. Prosty Portfel jest koncepcją dla inwestorów o najniższym profilu ryzyka i szukających najmniej ryzykownych inwestycji. Z tego też względu może on nie być odpowiedni dla osób będących w stanie zaakceptować wyższe ryzyko i oczekujących wyższych zysków.

💡 Na KupFundusz.pl możesz określić swój poziom ryzyka i poznać rekomendowaną strategię inwestycyjną adekwatną do Twojego profilu inwestora. Kiedy po raz pierwszy będziesz kupować jednostki uczestnictwa funduszy inwestycyjnych poprosimy Cię o wypełnienie ankiety inwestycyjnej, dzięki niej będziesz mógł(-a) wybierać fundusze inwestycyjne zgodnie ze swoim profilem inwestora.

➡️➡️➡️ Sprawdź swój profil inwestora teraz.

To propozycja przeznaczona dla początkujących inwestorów oraz dla osób, które unikają ryzyka inwestycyjnego, albo nie mają doświadczenia w inwestowaniu w inne niż lokata i obligacje, produkty finansowe i jednocześnie:

➡️➡️➡️ Przeczytaj także: Inwestowanie dla początkujących - 7 prostych porad

💡 Więcej informacji odnośnie odkupienia jednostek uczestnictwa można przeczytać w prospektach informacyjnych na profilach poszczególnych funduszy inwestycyjnych na KupFundusz.pl.

➡️➡️➡️ Więcej na temat inwestowania małych kwot przeczytasz tutaj.

➡️➡️➡️ O tym jak działają fundusze inwestycyjne przeczytasz tutaj.

➡️➡️➡️ A co to jest towarzystwo funduszy inwestycyjnych przeczytasz tutaj.

Najważniejszą zaletą Prostego Portfela jest jego niskie ryzyko, dlatego jest zbudowany z funduszy o niskiej wrażliwości na zmiany rynkowe (zmiany stóp procentowych) oraz o niskim ryzyku kredytowym (inwestujących głównie w obligacje Skarbu Państwa i innych renomowanych podmiotów).

Ten warunek najlepiej spełniają dwie grupy funduszy: fundusze papierów dłużnych polskich skarbowych i fundusze papierów dłużnych polskich samorządowych.

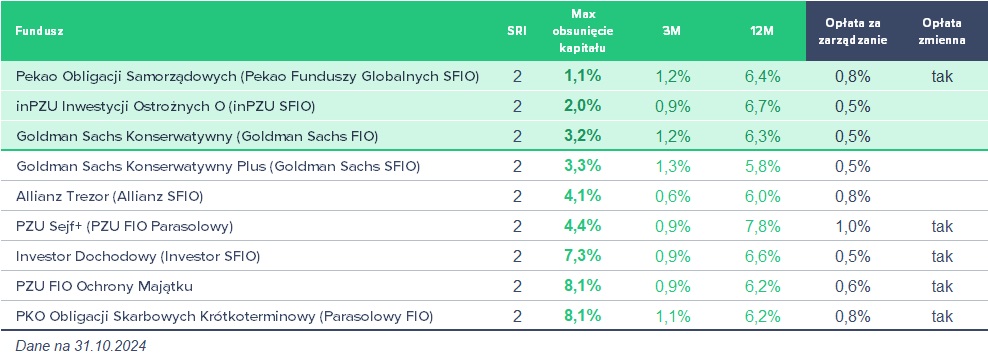

Poniżej zestawienie najlepszych, pod względem maksymalnego obsunięcia kapitału funduszy dostępnych na KupFundusz.pl

💡 Maksymalne obsunięcie kapitału to miara określająca największy spadek wartości jednostki uczestnictwa funduszu inwestycyjnego w historii jego notowań. Poniższy ranking nie uwzględnia funduszy działających krócej niż 1 rok.

Ranking funduszy inwestycyjnych dłużnych do Prostego Portfela

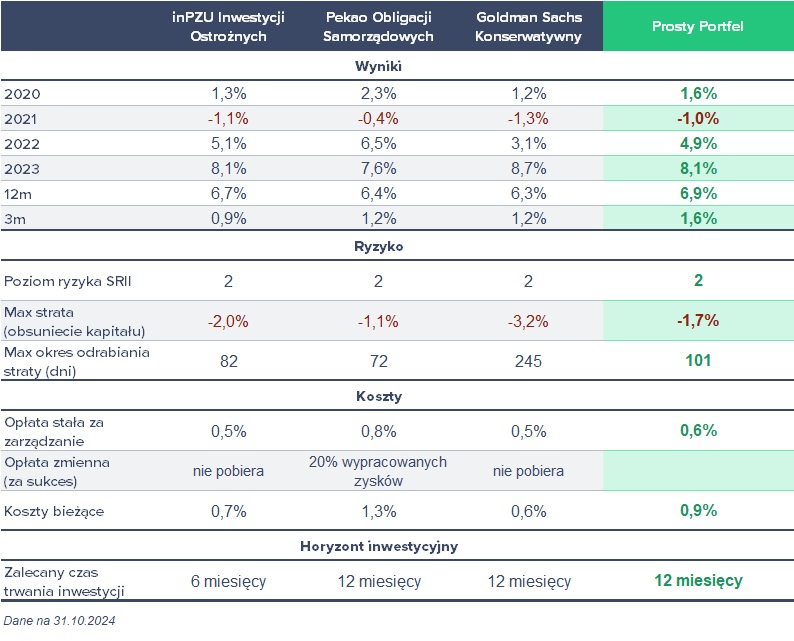

Przykładowy Prosty Portfel składa się w równych częściach z 3 funduszy inwestycyjnych. Wybrane do portfela fundusze miały najniższe ryzyko mierzone maksymalnym obsunięciem kapitału w najgorszym dla rynku obligacji okresie, czyli w latach 2021-2022.

W skład Prostego Portfela wchodzą więc następujące fundusze:

Pekao Obligacji Samorządowych to fundusz inwestycyjny, który inwestuje w obligacje samorządowe, obligacje skarbowe oraz listy zastawne emitowane przez banki hipoteczne. Niemal całość portfela inwestycyjnego funduszu jest ulokowana w instrumenty, których oprocentowanie zmienia się w zależności od wysokości stawki WIBOR. Dzięki temu zmienność jednostki funduszu jest bardzo niska i mało wrażliwa na zmieniające się stopy procentowe NBP. Poza zmiennym oprocentowaniem obligacji, na niższą zmienność funduszu wpływa także to, że większość portfela funduszu stanowią nienotowane na giełdzie obligacje samorządowe oraz listy zastawne.

inPZU Inwestycji Ostrożnych to fundusz inwestycyjny, który niemal całość portfela inwestuje w obligacje skarbowe o zmiennym oprocentowaniu. W związku z tym jego zmienność i wyniki zależą od wysokości kuponu odsetkowego tych obligacji oraz kształtowania się ich cen na giełdzie. Dominującą grupą obligacji w portfelu są tzw. WZ-tki, czyli obligacje o zmiennym oprocentowaniu, których kupon zmienia się co 6 miesięcy, a jego wysokość równa się stawce WIBOR 6M. Jest to jeden z najtańszych funduszy na rynku.

Goldman Sachs Konserwatywny to fundusz inwestycyjny należący do najtańszych na rynku. Inwestuje przede wszystkim w obligacje skarbowe o zmiennym oprocentowaniu, ale w swoim portfelu posiada również obligacje o stałym oprocentowaniu, zarówno skarbowe, jak i korporacyjne. Z wymienionej trójki funduszy jest on najaktywniej zarządzany. Zarządzający poszukuje dochodów kapitałowych również w segmencie obligacji korporacyjnych i obligacji o stałym oprocentowaniu. Z tego też powodu jego wyniki mogą być bardziej zmienne od pozostałych funduszy w portfelu.

Wszystkie składniki Prostego Portfela posiadają niską klasę ryzyka mierzoną wskaźnikiem SRI. Wskaźnik ten wynosi 2 (w skali od 1 do 7), co zgodnie z międzynarodowymi standardami oznacza, że potencjalne straty wskutek przyszłych wyników tych funduszy oceniane są jako małe, a złe warunki rynkowe najprawdopodobniej nie wpłyną na zdolność tych funduszy do wypłacenia pieniędzy inwestorom. Ryzyko te określone jest dla inwestycji z co najmniej 12-miesięcznym horyzontem inwestycyjnym. W krótszym czasie, ryzyko to może być wyższe.

💡 Wskaźnik SRI bazuje jednak na historycznej zmienności i nie jest w pełni miarodajnym wyznacznikiem przyszłych wyników, gdyż nie uwzględnia ryzyka: płynności, operacyjnego, kredytowego, cyberbezpieczeństwa, inflacji, kontrahenta (rozliczenia), instrumentów pochodnych, koncentracji, walutowego, zrównoważonego rozwoju, nieosiągnięcia oczekiwanych stóp zwrotu. Opis tych kategorii ryzyk znajduje się na końcu artykułu oraz w prospekcie informacyjnym danego funduszu.

Wszystkie fundusze nie uwzględniają żadnej ochrony przed przyszłymi wynikami na rynku, ani nie gwarantują uzyskania określonego wyniku inwestycyjnego, więc inwestując w nie możesz stracić.

Cechą wspólną wszystkich funduszy w Prostym Portfelu jest to, że większość aktywów inwestują w obligacje Skarbu Państwa o zmiennym oprocentowaniu (głównie w obligacje typu WZ) Oznacza to, że ich wyniki zależą od giełdowych zmian cen tych obligacji oraz od wysokości stawki WIBOR, na podstawie której ustalane jest ich oprocentowanie. W krótkich okresach notowania cen obligacji mogą się istotnie zmieniać (dlatego Prosty Portfel może przynosić w pewnych okresach większe, a w innych mniejsze zyski, a nawet odnotować stratę). Jednak w dłuższym okresie wpływ zmian cen obligacji na zyski Prostego Portfela maleje, a o jego zyskowności decyduje oprocentowanie (wysokość kuponu odsetkowego) tych obligacji. Dodatkowo fundusze z Prostego Portfela inwestują także w obligacje samorządowe oraz listy zastawne emitowane przez banki hipoteczne, których oprocentowanie, podobnie jak obligacji typu WZ, jest również zmienne i oparte na stawce WIBOR.

Miesięczne historyczne stopy zwrotu Prostego Portfela w latach 2020-2024.

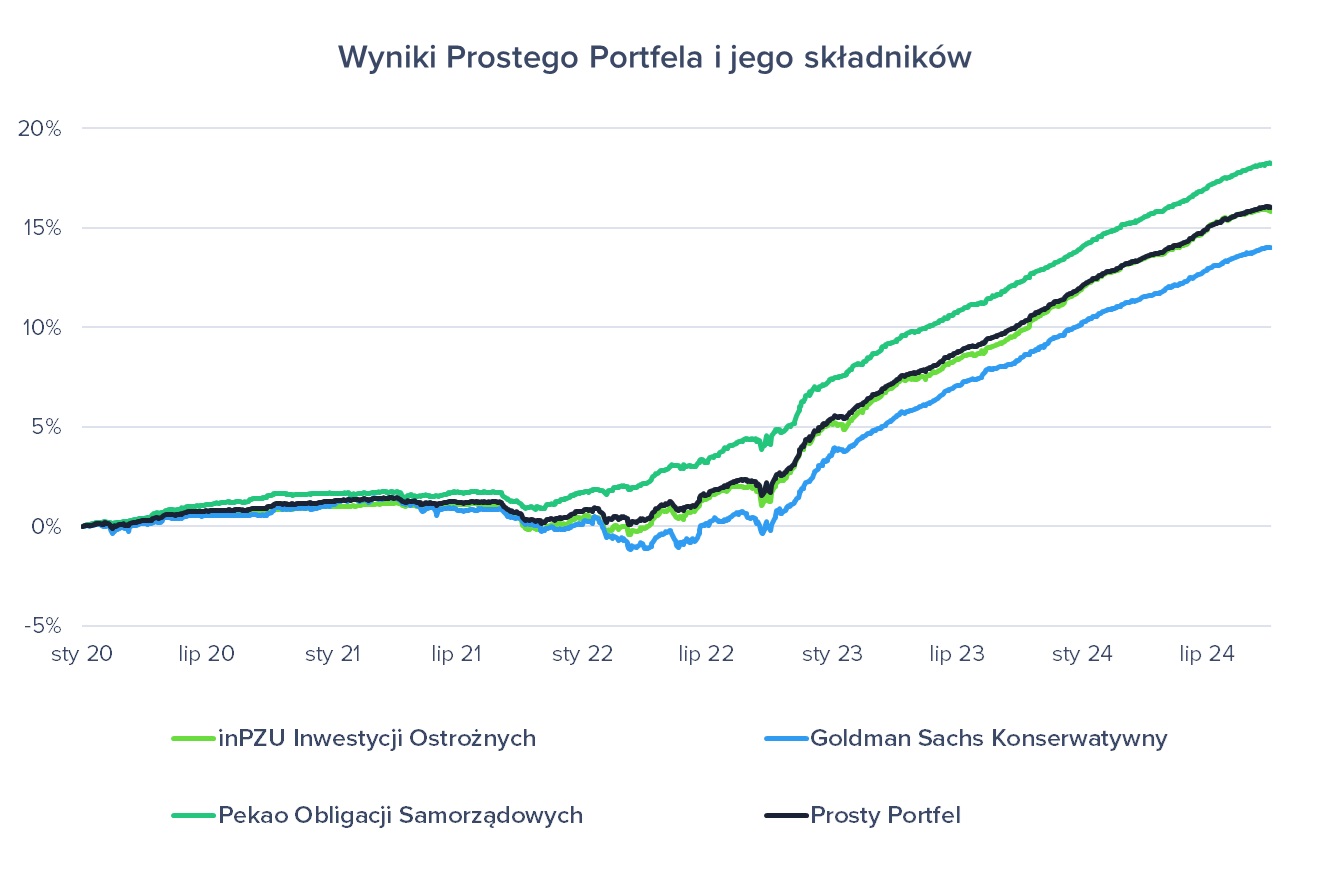

Wyniki inwestycyjne Prostego Portfela na tle funduszy inwestycyjnych wchodzących w jego skład.

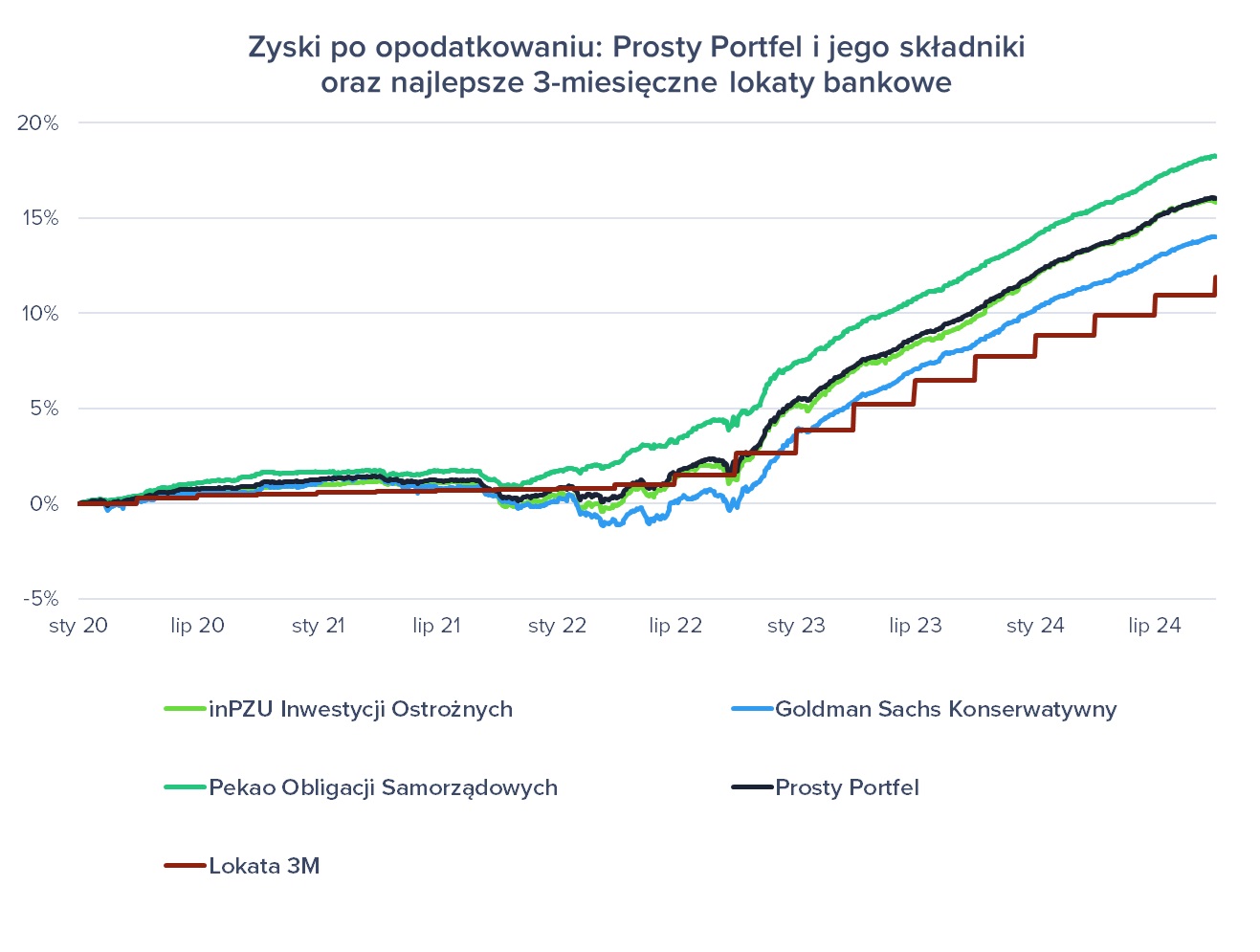

Wyniki Prostego Portfela na tle oprocentowania 3-miesięcznych lokat bankowych.

Rentowność obligacji, w które inwestują fundusze z Prostego Portfela (wg danych z 31 października 2024 roku):

Z inwestycjami w fundusze wiążą się również koszty. Na platformie KupFundusz.pl nabywanie, zbywanie oraz zamiana funduszy odbywa się bez dodatkowych kosztów (brak jakichkolwiek opłat manipulacyjnych). Jedyne koszty, które ponosi inwestor to te, które standardowo są już odzwierciedlone w cenie jednostki poszczególnych funduszy (opłata za zarządzanie funduszem). Wyceny (notowania), które publikują wszystkie fundusze uwzględniają już wszystkie koszty.

Definicje ryzyk, które związane są z inwestowaniem w fundusze:

Ryzyko płynności - dotyczy sytuacji, gdy fundusz nie jest w stanie w odpowiednio krótkim czasie, przy ograniczonych kosztach dokonać ograniczenia lub zamknięcia pozycji, na skutek czego zagrożona może być zdolność funduszu do zbywania i odkupywania jednostek uczestnictwa.

Ryzyko kredytowe - wiąże się z możliwością niewywiązania się ze zobowiązań wobec funduszu przez emitentów instrumentów finansowych posiadanych przez fundusz, kontrahentów funduszu i inne podmioty posiadające zobowiązania wobec funduszu.

Ryzyko inflacji - ma wpływ na ceny instrumentów finansowych i dotyczy wszystkich klas aktywów, w które inwestuje subfundusz. Ceny różnych aktywów nie są w tym samym stopniu powiązane z inflacją i nie zapewniają ochrony przed inflacją w podobnej skali.

Ryzyko cyberbezpieczeństwa - jest związane z awariami lub naruszeniami systemów informatycznych funduszu i innych uczestników procesu inwestycyjnego.

Ryzyko operacyjne - oznacza możliwość poniesienia strat w wyniku nieadekwatnych lub zawodnych procesów wewnętrznych, błędów ludzkich, błędów systemów, a także w wyniku zdarzeń zewnętrznych.

Ryzyko braku zapewnienia odpowiedniej rentowności – występuje, gdy sytuacja na rynkach finansowych utrudnia lub uniemożliwia zrealizowanie przez fundusz wyników adekwatnych do jego polityki inwestycyjnej.

Ryzyko rozliczenia - występuje w przypadku rozliczania realizowanych przez fundusz transakcji zakupu lub sprzedaży instrumentów finansowych, które nie są gwarantowane przez izby rozliczeniowe.

Ryzyko walutowe - ryzyko kursu walutowego określa się jako ryzyko zmiany wartości jednostki funduszu spowodowane zmianą kursu waluty polskiej w stosunku do walut obcych. Występuje głównie w funduszach inwestycyjnych, które inwestują aktywa w papiery wartościowe, których wartość wyrażona jest w walutach obcych.

Ryzyko związane z inwestycjami w instrumenty finansowe pochodne - w szczególności ryzyko zmiany wartości instrumentu w wyniku zmiany tzw. aktywów bazowych (cen instrumentów finansowych, poziomu stóp procentowych indeksów giełdowych bądź kursów walutowych).

Niniejszy materiał poza edukacyjnym ma również charakter handlowy. KupFundusz otrzymuje od wszystkich towarzystw funduszy inwestycyjnych (TFI) dostępnych na platformie (również tych, które wchodzą w skład Prostego Portfela) wynagrodzenie, które związane jest ze świadczeniem czynności, mających na celu poprawę jakości usług dystrybucyjnych na rzecz klientów lub potencjalnych klientów. Otrzymywane świadczenia przeznaczane są na pokrycie kosztów tworzenia oraz funkcjonowania platformy KupFundusz.pl. Wysokość wynagrodzenia została uzgodniona w warunkach umów dystrybucyjnych zawartych między KupFundusz S.A. a towarzystwa funduszy inwestycyjnych, których fundusze inwestycyjne otwarte oferowane są za pośrednictwem platformy. Wysokość otrzymanego wynagrodzenia w żaden sposób nie wpływa na poniesione przez klienta opłaty i koszty bieżące pobierane przez fundusze inwestycyjne, jak też na wartość inwestycji. Fakt, że niniejszy materiał ma także charakter handlowy oznacza również, że niniejsza publikacja nie została przygotowana zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych i że nie podlega żadnym zakazom w zakresie rozpowszechniania badań inwestycyjnych.

💡 KupFundusz.pl to nowoczesna, w pełni internetowa platforma, która umożliwia samodzielne inwestowanie w fundusze, wyposażona w unikatowe narzędzia do ich analizy, porównania i testowania. Oferuje dostęp do ponad 400 krajowych i zagranicznych funduszy inwestycyjnych z 21 TFI. Nie pobieramy opłat dystrybucyjnych!

Sesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)